Versicherungen gehören zur Grundausstattung unseres Lebens. Wir alle sind mit den gängigen Standardversicherungen vertraut. Doch wie hat sich die Welt der Versicherungen im Laufe der Zeit verändert, und welche Rolle spielen private Versicherungen? In unserem neuesten Beitrag wirft Prof. Dr. Christian Möbius von der DHBW Karlsruhe einen Blick auf die Trends in der Versicherungsbranche.

Die Basis: Gesetzliche Versicherungen in Deutschland

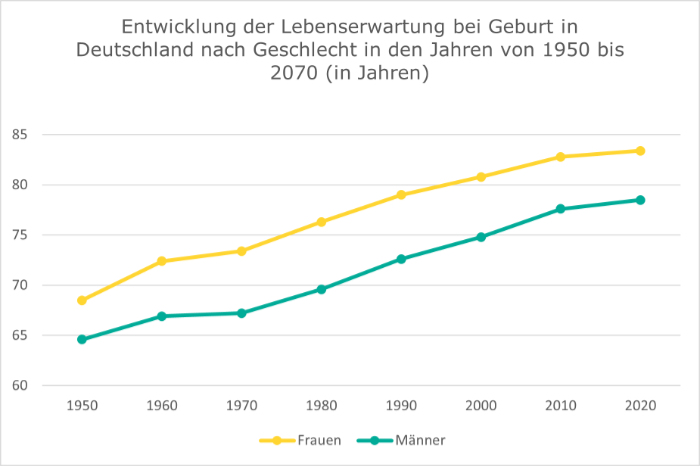

Die gesetzlichen Versicherungen in Deutschland (z. B. Kranken- und Rentenversicherung) sind zentral im sozialen Sicherungssystem. Besonders die demographische Entwicklung in Deutschland, die durch mehrere bedeutende Trends geprägt ist, wirkt sich erheblich auf die gesetzlichen Versicherungen aus. Deutschland erlebt eine kontinuierliche Bevölkerungsalterung. Sprich der Anteil der älteren Bevölkerung, v. a. Menschen im Rentenalter, nimmt im Vergleich zur jüngeren Bevölkerung stetig zu. Dies ist auf niedrige Geburtenraten sowie steigende Lebenserwartung zurückzuführen.

Bei Letztgenanntem zeigt sich – unter zwischenzeitlichen Schwankungen - ein langfristiger Trend nach oben. Nach den Ergebnissen der aktuellen Sterbetafel 2020/2022 liegen diese Werte bei 78,3 Jahren (Männer) bzw. 83,2 Jahren (Frauen). Dies führt zu höheren Rentenzahlungen und stellt die Rentenversicherung vor große Herausforderungen.

Abb. 1: Ansteigende Lebenserwartung in Deutschland

Um diese Herausforderungen zu bewältigen, wurden verschiedene Reformen eingeführt, wie die Erhöhung des Renteneintrittsalters und die Förderung von privaten Altersvorsorgeoptionen. Dazu zählen etwa die Riester-Rente sowie die Basisrente, auch Rürup-Rente genannt. Diese staatlichen Anreize und Maßnahmen sollen die Bürger:innen dazu ermutigen, eigenverantwortlich für ihre finanzielle Absicherung im Alter vorzusorgen. Die von Finanzminister Christian Lindner neuerdings vehement eingeforderte sogenannte Aktienrente, wäre ein weiteres Beispiel.

Die Förderung privater Altersvorsorgeoptionen soll sicherstellen, dass die Menschen in Deutschland ausreichende finanzielle Mittel für ihre Rente haben, insbesondere angesichts der Herausforderungen durch den demografischen Wandel und die daraus resultierenden Belastungen der gesetzlichen Rentenversicherung. Diese staatlichen Anreize sollen es den Bürger:innen erleichtern, frühzeitig für ihre finanzielle Zukunft vorzusorgen und die Rentenlücke zu schließen.

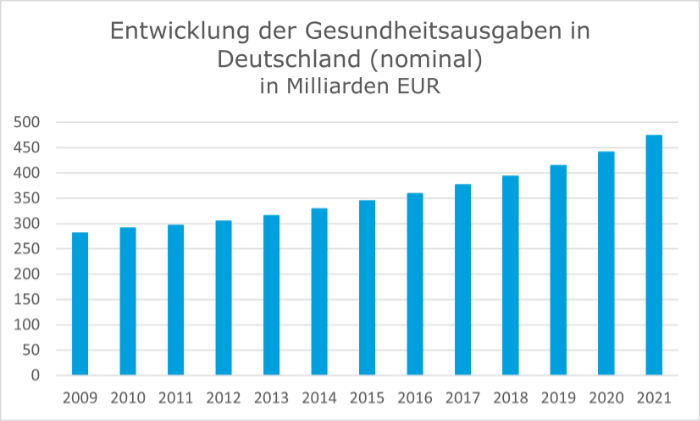

Ein weiterer wichtiger Trend betrifft die Gesundheitsversorgung. Die Gesundheitsausgaben in Deutschland steigen kontinuierlich an. Im Jahr 2021 beliefen sie sich auf etwa 474,1 Milliarden Euro. Dafür gibt es mehrere Ursachen: neben der alternden Bevölkerung sowie der steigenden Lebenserwartung spielen auch der zunehmende medizinische Fortschritt sowie Verfügbarkeit und Qualität der Gesundheitsversorgung, die steigende Vergütung von Ärztinnen und Ärzten sowie Pflegekräften, neue und teurere Medikamente, die zunehmende Bürokratie und Verwaltungskosten, auch aufgrund regulatorischer Anforderungen, eine wichtige Rolle. Dies stellt die Krankenversicherungen vor die Herausforderung, die steigenden Kosten zu bewältigen, was einerseits zu steigenden Beiträgen für Versicherungsnehmer:innen und andererseits zu einem kostengünstigen Basistarif führen kann. Je nach Präferenzen können bei weiterem Bedarf nach Schutz vor erweiterten Gesundheitsrisiken Zusatzversicherungen abgeschlossen werden.

Abb. 2: Entwicklung der Gesundheitsausgaben in Deutschland

Die steigende Lebenserwartung in Deutschland hat nicht nur Auswirkungen auf die Rentenversicherung, sondern auch auf die Pflegeversicherung. Mit einer alternden Bevölkerung steigt die Nachfrage nach Pflegeleistungen. Die Pflegeversicherung steht daher vor der Herausforderung, die steigenden Pflegekosten zu decken und gleichzeitig die Qualität der Pflege sicherzustellen.

Eine wichtige Diskussion in diesem Kontext betrifft die Finanzierung der Pflegeversicherung. Es wird darüber debattiert, ob die Beiträge zur Pflegeversicherung erhöht werden müssen, um den steigenden Bedarf zu decken. Gleichzeitig wird nach Möglichkeiten gesucht, die Effizienz im Gesundheitswesen zu steigern, um die Kostenbelastung für die Versicherten zu begrenzen.

Private Versicherungen in Deutschland: Ein sinnvoller Zusatz?

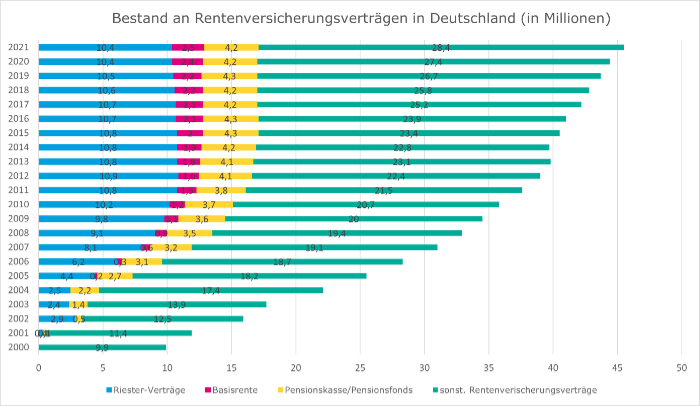

Eine steigende Zahl von Menschen in Deutschland erkennt die Bedeutung von privaten Versicherungen, um ihre finanzielle Zukunft zu sichern. Insbesondere die private Altersvorsorge und die private Krankenversicherung gewinnen an Beliebtheit. Im Jahr 2021 belief sich der Bestand an abgeschlossenen Rentenversicherungsverträgen deutschlandweit auf über 45 Millionen. Dieser Aufwärtstrend schwächt sich seit 2013 ab (vgl. Abb. 3), da die Menschen in kostengünstigen Finanzprodukten wie ETFs immer stärker eine Alternative sehen.

Abb. 3: Anzahl der abgeschlossenen privaten Rentenversicherungsverträge

Die Bedeutung der privaten Krankenversicherung (PKV) in Deutschland bleibt ein kontroverses Thema. Während die PKV für einige Menschen attraktiv ist, da sie oft bessere Leistungen und Zugang zu schnelleren medizinischen Behandlungen bietet, stehen Fragen nach der Bezahlbarkeit und der Solidarität im Gesundheitswesen im Raum.

Digitalisierung als Trend

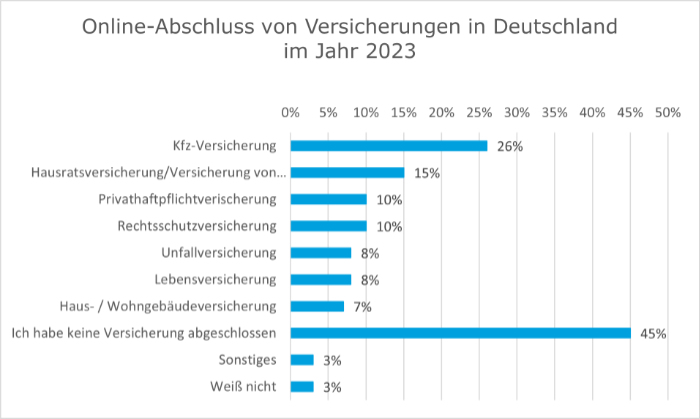

Immer mehr Versicherungsunternehmen setzen auf Online-Plattformen und digitale Antragsverfahren, um den Kundenkomfort zu erhöhen. Dies ermöglicht es den Versicherungsnehmer:innen, Angebote zu vergleichen und Policen online abzuschließen.

Abb. 4: Online-Abschluss von Versicherungen in Deutschland im Jahr 2023

Die Digitalisierung in der Versicherungsbranche eröffnet neue Möglichkeiten, die Kundenbindung zu stärken und die Versicherungserfahrung zu verbessern. Versicherungsunternehmen nutzen vermehrt Datenanalyse und Künstliche Intelligenz, um Risiken besser zu bewerten. Auch der allgemeine gesellschaftliche Trend der Individualisierung der Produkte und Dienstleistungen macht sich in der Versicherungswelt mit personalisierten Tarifen bemerkbar. Die verstärkte Nutzung von Technologie und dem Angebot von individualisierten Produkten in der Versicherungsbranche hat jedoch auch Fragen zur Datensicherheit und Privatsphäre aufgeworfen: Wie können Versicherungsunternehmen Daten verantwortungsvoll nutzen, ohne die Privatsphäre der Versicherten zu gefährden? Und ist es ethisch vertretbar, dass Menschen mit bestimmten Risikofaktoren, wie Vorerkrankungen, höhere Versicherungsprämien zahlen müssen oder möglicherweise Schwierigkeiten haben, überhaupt Versicherungsschutz zu erhalten?

Fazit

Die Versicherungslandschaft in Deutschland bleibt dynamisch und anspruchsvoll. Die steigende Lebenserwartung, die Herausforderungen im Gesundheitswesen, die Digitalisierung sowie der Trend zu individualisierten Versicherungsprodukten sind nur einige der Faktoren, die diese Branche prägen.

Die herausfordernde Aufgabe besteht darin, die Bürger:innen auf diese komplexen Entwicklungen vorzubereiten und ihnen ein tiefes Verständnis für die Bedeutung von Versicherungen in unserer Gesellschaft zu vermitteln. Dies umfasst nicht nur die finanzielle Bildung, sondern auch die ethischen Fragen im Zusammenhang mit Versicherungen.

Material des Monats: Bin ich sicher mit Versicherungen?

Alle Artikel aus der Rubrik "Aktuelles" im Überblick