Wie es zur Nullzinspolitik kam – die Finanzkrise

Am 15. September 2008 stand die Weltwirtschaft kurz vor dem Zusammenbruch. An diesem Tag musste die drittgrößte Investmentbank der USA, Lehman Brothers, Insolvenz anmelden. Dass die Pleite einer einzigen Bank eine solche Gefahr für die globale Wirtschaft war, lag an mehreren Gründen:

- Ein globales Thema: Lehman stürzte über Probleme, die weltweit viele Banken in Existenz bedrohende Schwierigkeiten brachten. Sie hatten Wertpapiere gekauft, in denen schlechte Hypothekenkredite aus den USA gebündelt waren. Als der Immobilienmarkt in den USA zusammenbrach, wurden diese Papiere wertlos. Plötzlich hatten viele Banken Milliardenverluste in den Bilanzen stehen und kämpften ums Überleben. Schon vor der Pleite Lehmans waren einige Banken nur mit staatlicher Hilfe oder durch Notübernahmen von der Konkurrenz knapp der Insolvenz entgangen.

- Weltweite Vernetzung: Lehman war international tätig und hatte Verbindlichkeiten bei anderen Geldhäusern und Unternehmen. In den USA, aber auch in Europa und anderswo mussten Anleger, Firmen und andere Banken nun zusätzliche Verluste hinnehmen und viele kamen dadurch selbst in Schwierigkeiten.

- Vertrauenskrise: Die Pleite eines der großen Wall-Street-Häuser – immerhin das Finanzzentrum der Welt – versetzte alle in Angst und Schrecken. Was würde als Nächstes passieren, wo war Geld noch sicher? Würde die Wirtschaft jetzt zusammenbrechen? Sparer misstrauten ihren Banken und zogen Einlagen ab, Konsumenten gaben kein Geld mehr aus, Unternehmer strichen Investitionen. Die Probleme der Finanzwirtschaft sprangen schnell in die Realwirtschaft über. Das verschärfte die Finanzkrise weiter, weil auch Unternehmen und Privatleute nun Probleme hatten und die Rückzahlung einiger Kredite an die Banken plötzlich unsicher war.

- Notwendige Regulierungen: Die Krise war auch durch eine laxe Aufsicht der Banken entstanden. Die Regierungen verschärften nun die Regeln, wodurch die Banken einige Geschäfte aufgaben und aufgrund strengerer Risikobewertungen für Kredite so gut wie kein neues Kapital verleihen konnten.

Die Folge: Es drohte die sogenannte Kreditklemme. Wenn aber keine Investitions-, Konsumenten oder Hypothekenkredite mehr vergeben werden, bricht die Wirtschaft zusammen.

Zentralbanker als Retter in der Not

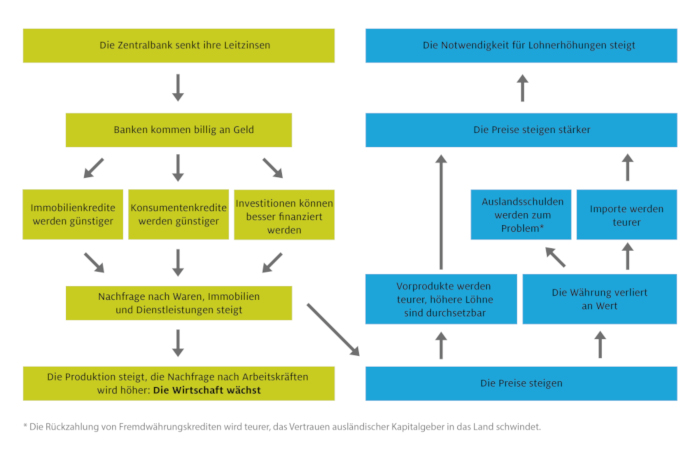

In „normalen Zeiten“ steuert die Zentralbank die Geldversorgung der Wirtschaft über die Zinspolitik. Sind die Leitzinsen günstig, können die Geschäftsbanken mehr billige Kredite vergeben (Abb. 1, links), sind sie hoch „bremst“ die Zentralbank die Kreditvergabe. Das wichtigste Argument für die Geldpolitik ist die Entwicklung der Inflation. Gibt es mehr Geld als Güter, steigen die Preise und das ist letztendlich schädlich für die Wirtschaft (Abb. 1, rechts). Gibt es zu wenig Geld in der Wirtschaft, bremst das die Kreditvergabe und damit das Wachstum, aber eben auch die Inflation. Als ideal gilt eine leichte Überversorgung mit Geld, die zu einer Inflationsrate von etwa zwei Prozent führt. Lange Zeit funktionierte dieses System in Deutschland mehr oder weniger störungsfrei, auch nach Einführung des Euro und der Gründung der Europäischen Zentralbank EZB.

Doch nach der Lehman-Krise war alles anders. Der Kampf gegen Inflation schien Nebensache, es ging vor allem darum, weitere Zusammenbrüche im Finanzsektor zu verhindern. Um die Banken zu entlasten, schufen die Zentralbanken „Übernacht-Fazilitäten“, bei denen sich Geschäftsbanken jederzeit kurzfristige Gelder leihen konnten. Damit wurde verhindert, dass Banken wegen kurzfristigen Liquiditätsengpässen pleite gingen, denn auch sie bekamen bei anderen Banken keine Kredite mehr. Gleichzeitig senkten die Zentralbanker die Leitzinsen nach und nach auf null Prozent, teilweise mussten für Einlagen der Geschäftsbanken sogar Geld bezahlt werden, der Zins war also negativ. Doch Geldpolitik ist wie ein Seil: Mit höheren Leitzinsen kann die Zentralbank in normalen Zeiten zwar Geld aus dem Kreislauf „ziehen“, weil die Banken dann ihre Kredite verteuern müssen und weniger Menschen Geld aufnehmen werden. Geld „hineinschieben“ kann die Zentralbank aber nicht. So auch nach der Finanzkrise: Den Banken half das billige Zentralbankgeld zwar ihr Überleben zu sichern, mehr Kredite konnten und wollten sie aber in ihrer angespannten Situation nicht vergeben. Daher führte die Nullzinspolitik auch nicht zu deutlich mehr Wirtschaftswachstum und Inflation wie in Abb. 1 links dargestellt, sondern unterbrach lediglich die Abwärtsspirale aus Finanzkrise und Wirtschaftskrise. Die Zentralbankpolitik aber half so einen Zusammenbruch der Wirtschaft zu verhindern. Doch auch die Regierungen Europas mussten ihre angeschlagenen Banken mit Milliarden und Abermilliarden stützen und steckten viel Geld in die Belebung der Wirtschaft. Dadurch wurde das Schlimmste verhindert, doch nun waren die Staaten selber hoch verschuldet. Es drohte der Ausfall von Staatsanleihen, vor allem in Griechenland, die nicht nur das Land selber ins Chaos gestürzt hätte. Auch die Banken hätten den Staatsbankrott einzelner Länder nicht überstanden, denn sie hatten massenhaft Staatsanleihen in den Büchern. Und noch mal ähnlich hohe Abschreibungen, wie nach der US-Immobilienkrise, hätten viele Geldhäuser nicht verkraftet.

Die EZB entschloss sich daher, jeden Monat Staatsanleihen in Milliardenhöhe zu kaufen, um den Wert dieser Papiere zu stützen. Zudem kaufte sie auch Unternehmensanleihen um die zögerliche Kreditvergabe von Geschäftsbanken abzufedern. Das Programm wird erst Ende 2018 vollständig beendet.

Von Anfang an warnten Kritiker vor Risiken.

Konsequenzen der Nullzinspolitik

Gemeinsam mit extrem umfangreichen Konjunkturprogrammen verhinderte die Nullzinspolitik und das Anleihenprogramm den Zusammenbruch der Weltwirtschaft, die Konjunktur konnte sich erholen, die Inflation stieg dennoch nicht an.

Es entstanden aber auch negative Folgen:

Abb. 1 Zinssenkungen beleben die Wirtschaft… haben aber unerwünschte Risiken und Nebenwirkungen

Über die Autorin

Gisela Baur beobachtet seit mehr als 20 Jahren als Finanz- und Börsenjournalistin die Finanzmärkte, Zentralbanken und Wirtschaftspolitik. Seit 2009 ist die promovierte Volkswirtin als freie Autorin für renommierte Printmedien, das öffentlich-rechtliche Fernsehen und als Buchautorin tätig. Ihre Leidenschaft gilt der Schnittstelle zwischen Finanzwirtschaft und Politik.

Tipp